بهترین و عالی ترین شکل کسب درآمد و استفاده از سرمایه، راه اندازی کسب و کار، تولید و به نوعی چرخش آن با فعالیت های تجاری و اقتصادی سازنده ست. اما در شرایطی که فرد قادر به انجام این کار نبوده و یا سرمایه وی یارای شروع کسب و کار و ورود به چنین حوزه هایی را نداشته باشد، سپرده گذاری در بانک و غیره می تواند، درآمدزا باشد.

در این مطلب می خوانیم :

الف) سرمایه گذاری در بانک یا بورس؟

ب) تفاوت های سرمایه گذاری در بانک یا بورس

ج)سود سپرده کارگزاری

اما از آن جایی که بازار سهام نیز به عنوان یک بستر قدرتمند جهت سرمایه گذاری و کسب درآمد به شمار می رود، از خود می پرسیم سرمایه گذاری در بانک یا بورس؟ به راستی کدام یک از این دو برای سودآوری مطمئن، بهتر هستند؟ کدام یک را توصیه می کنیم و کدام یک می تواند در درآمدزایی دراز مدت، اثربخش تر باشد؟

الف) سرمایه گذاری در بانک یا بورس؟

سپرده گذاری در بانک، فرمولی مشخص، قطعی و از پیش تعیین شده دارد. شما حین افتتاح یک سپرده، به صورت کامل و واضح از میزان سوددهی سالیانه آن مطلع خواهید شد. با این حساب می توانید به درستی تخمین بزنید که هر ماه از سپرده خود، چه میزان سودآوری خواهید داشت. این درصد سوددهی در طول سال تغییر نکرده و زیاد و کم نخواهد شد.

اما اوضاع در بازار سهام متفاوت است. با وارد کردن سپرده در بازار سهام، نمی توانید پیش بینی درستی نسبت به سودآوری ماهیانه خود داشته باشید. شاید این بخش ناخوشایند ماجرا باشد، اما آن روی سکه نیز دیدنی است!

در صورتی که خرید درست و حساب شده ای از سهم های مختلف داشته باشید، در کمترین زمانی به سودی چند برابری نسبت به بازار دست خواهید یافت. به طور مثال اگر قرار است بانک سالیانه 18 درصد سود به شما پرداخت کند، می توانید ظرف یک هفته، تا 40 درصد سود روی یک سهام خاص، به دست بیاورید. البته ریسک ضرر 40 درصدی نیز به همان اندازه انتظار شما را می کشد.

درست به همین دلیل است که کارشناسان بازار سهام، به طور اکید به متقاضیان ورود به این حوزه تاکید می کنند که پیش از اقدام به خرید و فروش سهم، به خوبی بازار را شناسایی کرده و علم معاملات سهام را آموخته و در آن مهارت پیدا کنند.

[wbcr_html_snippet id=”1367″]

ب) تفاوت های سرمایه گذاری در بانک یا بورس

اگر بخواهیم تفاوت های سرمایه گذاری در بانک یا بورس را در چند گزینه خلاصه کنیم، به موارد زیر خواهیم رسید:

– سرمایه گذاری در بانک برای افرادی مناسب است که مایل به ریسک نبوده و به دریافت عایدی ماهیانه مشخصی، قانع هستند، اما سرمایه گذاری در بورس، برای آنانی مناسب است که ریسک پذیر بوده و مایل به جهش درآمدی خود و تلاش پیوسته برای بزرگ تر کردن هستند.

– سود سپرده گذاری در بانک، کاملا واضح و مشخص است و احتمالا منفی شدن آن زیر صفر خواهد بود، اما سود سرمایه گذاری در بورس، به طور موازی در معرض شانس چندین برابر شدن سود بانکی ظرف چند روز و نیز منفی شدن و رسیدن به ضرر است.

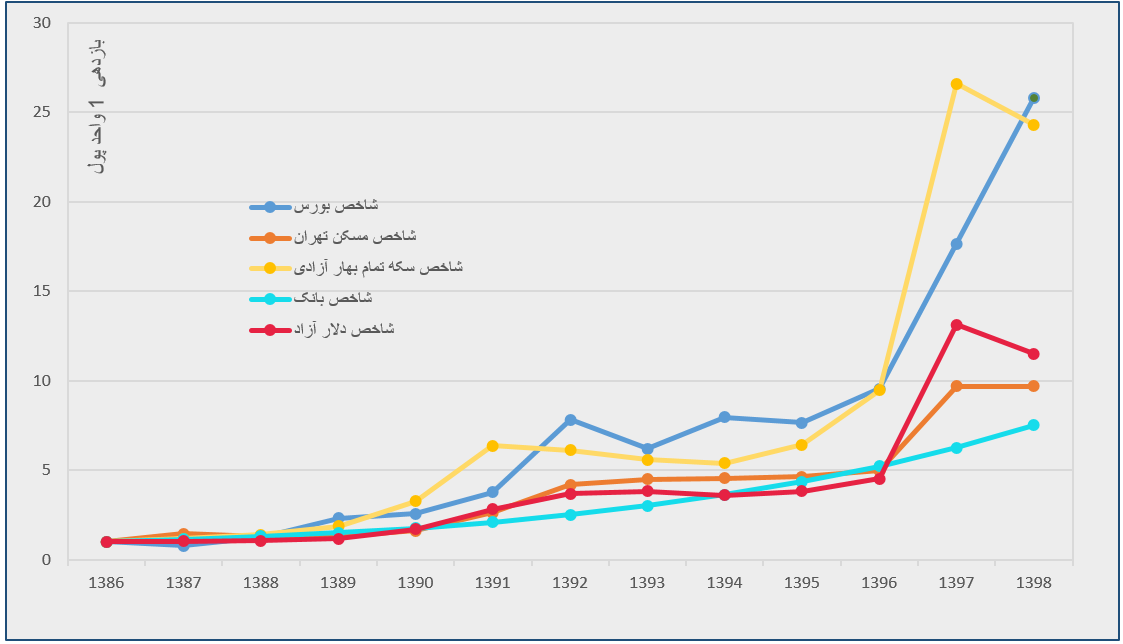

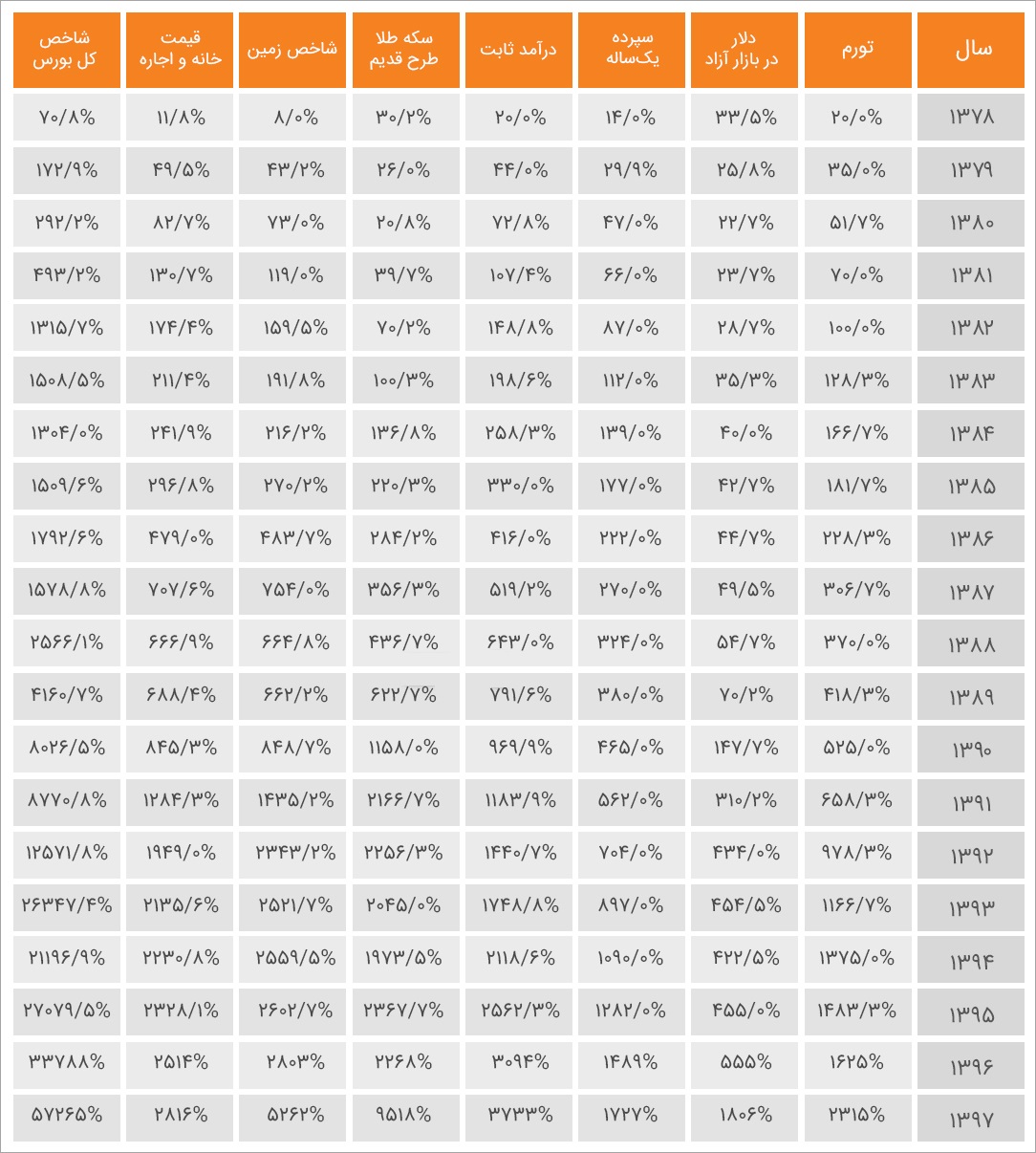

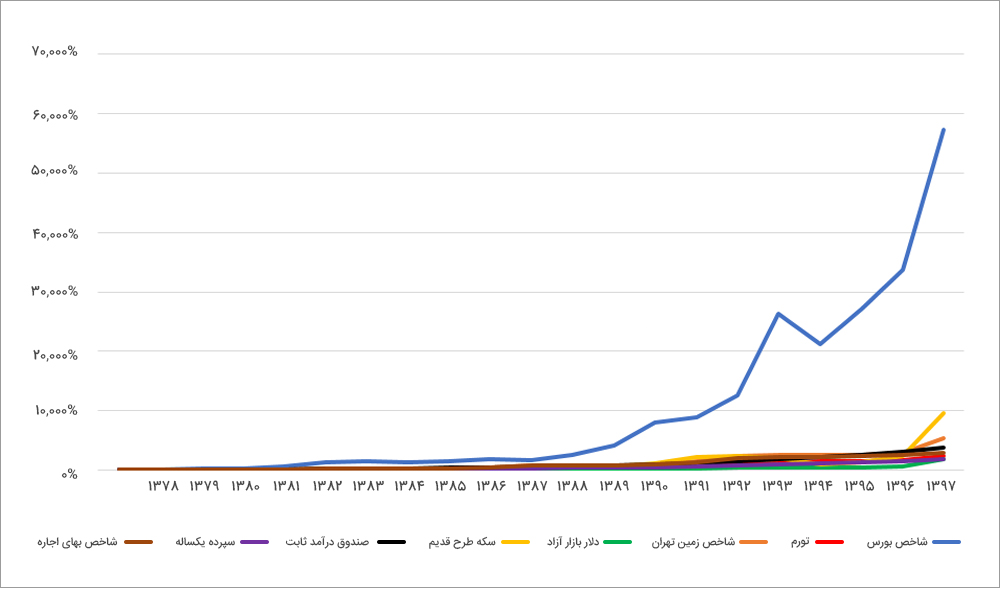

– طبق شکل بالا، اگر فردی در سال 77 یک سکه بهارآزادی خریداری میکرد، در پایان سال 97 پول وی 95 برابر شده بود. همچنین اگر فردی 1 میلیون تومان در سال 77 در بورس سرمایه گذاری می کرد، در پایان سال 97 پول وی بیش از 572 میلیون شده بود. این عدد برای سود بانکی فقط 17 برابر است.

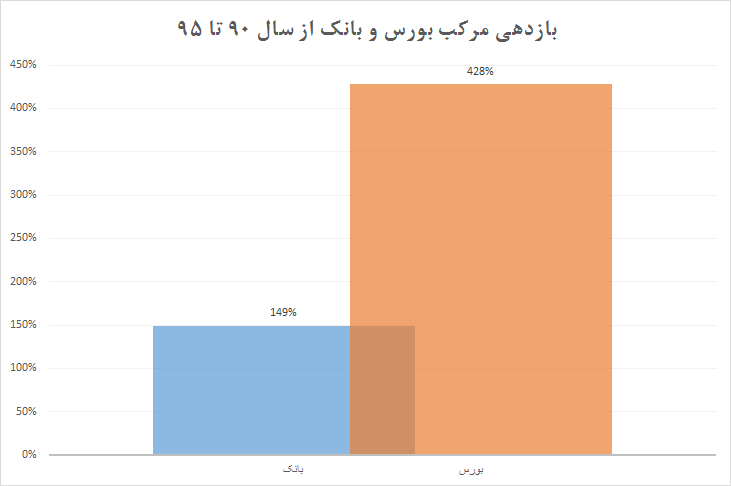

عکس زیر مقایسه نموداری میزان رشد پول بر اساس جدول بالا است. حالا خودتان مقایسه کنید که سرمایه گذاری در بورس بهتر است یا سپرده بانکی؟

– سرمایه گذاری در بانک و باز کردن حساب سپرده کوتاه یا بلند مدت، نیازی به مطالعه و دانش خاصی ندارد. کافی است که شما نرخ سود بانک ها را (که اکنون تقریبا همگی یکسان هستند) دنبال کرده و نرخ مناسب با نوع سپرده گذاری و طول زمان سپرده گذاری خود را انتخاب کنید. این موضوع در خصوص سرمایه گذاری در بورس، کاملا متفاوت است.

شما نمی توانید سرمایه خود را تنها به بورس وارد کرده، کنار بایستید و نظاره گر سوددهی آن باشید. لازم است که خود دانش و آگاهی و اطلاعات به روز در این حوزه داشته و پیوسته در حال رصد کردن بازار، ضریب رشد اقتصادی و غیره باشید.

– با سپرده گذاری در بانک، به احتمال زیاد پس از چندین سال ارزش پول شما، به دلیل نوسانات اقتصادی ناشی از تورم سالیانه، کاهش خواهد یافت. (به ویژه در صورتی که سود تعلق گرفته به سپرده را دریافت و خرج کرده باشید.) اما این اتفاق در خصوص سرمایه گذاری در بورس، به مراتب کمتر است و اگر با موفقیت حداقل نسبی، در این حوزه به فعالیت پرداخته باشید؛ ارزش پول شما کم نشده و حتی می تواند سبقتی از تورم گرفته باشد.

[widget id=”recent-posts-widget-with-thumbnails-3″]

– سپرده گذاری در بانک در بازه زمانی مشخصی بوده و برای دریافت سود کامل خود، باید مبلغ پول را در آن بازه، دست نخورده در بانک نگاه دارید. در این شکل، اگر زودتر از موعد پول سپرده شده خود را از حساب بانک خارج کنید، خسارت ناشی از آن، از شما دریافت خواهدشد. اما در سرمایه گذاری بازار بورس، می توان هر لحظه که مایل بود و نیازی وجود داشت، سرمایه تبدیل به سهام شده را ظرف چند ساعت و یا حداکثر یک تا دو روز به پول نقد در حساب تبدیل ساخت. به این شکل هیچگونه بستگی و قفل شدن سرمایه در بازار بورس وجود ندارد.

ج)سود سپرده کارگزاری

به علاوه دقت داشته باشید که برخی از شرکت های کارگزاری بورس، به میزان پول مانده در حساب سهامدار که صرف خرید سهام نشده باشد، مبلغ را به عنوان سود پرداخت می کنند. به این شکل اگر شما 5 میلیون تومان به حساب کارگزاری ریخته و تنها 2 میلیون تومان از آن را سهام خریداری کرده باشید،

شرکت کارگزاری بابت 3 میلیون تومان باقی مانده در حساب خود، سودی به صورت ماهیانه به شما پرداخت خواهد کرد. به این صورت گویی بانک و بازار بورس را یکجا در کنار هم دارید. اگر مایل به دریافت این سود سپرده در کارگزاری هستید، حتما حین انتخاب کارگزاری خود، نسبت به آن دقت داشته باشید، زیرا این ویژگی نزد تمام کارگزاری ها یکسان نیست.

با در نظر گرفتن توصیفات خود، اگر شما شخص بسیار محتاطی هستید و مایل به قرار گرفتن در هیچ میدانی ریسکی نیستید، بهتر است که با سودهای سالیانه مشخص بانکی کنار آمده و به درآمد محدود آن بسنده کنید. اما اگر خود را فردی ریسک پذیر و در ضمن آگاه به بازار بورس می یابید (یا حداقل قصد یادگیری آن را دارید)، به این بازار وارد شده و رویای چند برابر شدن سرمایه خود در زمانی محدود را با درایت خود، محقق سازید.

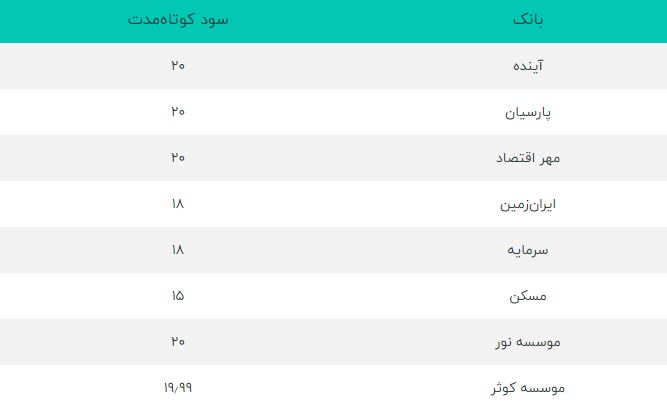

در حالت کلی سود بانکی عددی بین 10 تا 20 درصد است. این درصد برای بانک های مختلف متفاوت است. سپرده گذاری در بانک و دریافت سود آن مناسب افرادی است که ریسک پذیری کمی دارند و به دنبال خطر نیستند. این نوع سرمایه گذاری یکی از امن ترین ها به شمار می آید. بانک ها از سپرده هایی که نزد آنها به امانت گذاشته می شود برای پیشبرد پروژه های خود استفاده می کنند.

سرمایه گذاری در بورس معمولا منجر به درآمد بیشتری می شود اما به امن بودن سپرده گذاری در بانک نیست. ذکر این نکته نیز لازم است که سرمایه گذاری دربورس روش های مختلفی دارد:

1- خرید مستقیم سهم

2- استفاده از صندوق های سرمایه گذاری

3- استفاده از خدمات سبدگردان

روش دوم و سوم ریسک کمتری نسبت به روش اول دارد و در عین حال معمولا سود بیشتری را نسبت به سپرده های بانکی در اختیار سرمایه گذار قرار می دهد.

بطور مثال اگر شما 10 میلیون تومان را در یک سپرده بانکی با سود 18 درصد سرمایه گذاری کنید، در پایان سال یک میلیون و هشتصد هزار تومان به پول شما اضافه خواهد شد.

اما اگر همین 10 میلیون تومان را بورس سرمایه گذاری کنید (باید آموزش های لازم را دیده باشید) احتمالا بتوانید سود بیشتری کسب کنید. مثلا اگر شما سهام یک شرکت را با قیمت 200 تومان خریداری کنید و قیمت سهام آن شرکت به 280 تومان افزایش یابد شما 40 درصد سود کرده اید و پول شما به 14 میلیون تومان افزایش یافته است. کسب 40 درصد سود در بورس می تواند در بازه چند روزه تا چند ماهه اتفاق بیفتد.

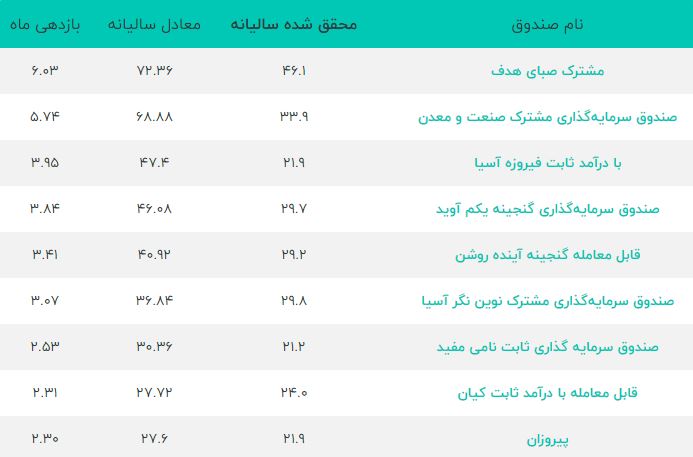

دو تصویر بالا میزان سود دهی صندوق های سرمایه گذاری و بانک ها را در طی یک سال با هم مقایسه می کند. به وضوح قابل مشاهده است که میزان سود سرمایه گذاری در بورس بیشتر از سود سپرده های بانکی در یک سال است.

شما کدامیک از روش های سرمایه گذاری را برتر و مطمئن تر می دانید؟