ایجاد ساز و کارمنظم و شفاف از جمله اهداف بورس بشمار می رود و سعی قانون گذاران همیشه بر این بوده که موانع موجود در بازار را در رابطه با قیمت سهام برطرف کرده تا در نتیجه ی آن قیمت دارایی های مالی به ارزش ذاتی خود نزدیک تر شوند. یکی از مهم ترین قوانین شکل گرفته، تصویب حجم مبنا می باشد که از آن به عنوان یک عامل کنترلی در برابر نوسانات قیمت استفاده می شود. اگر حجم مبنا پر نشود چه می شود؟ از دیگر سوالات رایج بورسی است که در این مقاله به آن می پردازیم. قابل تامل است که یکی از موضوعات مهم و پر اهمیت در رابطه با تابلو خوانی و بازار خوانی در بورس، مبحث حجم مبنا می باشد. هدف از تعیین حجم مبنا این است که قیمت های غیرواقعی برای سهم ایجاد نشود و اطمینانی باشد برای سرمایه گذاران که نوسانات قیمت سهم در نتیجه امر خرید و فروش تعداد مشخص شده ای از سهم است.

حجم مبنا چیست و اگر حجم مبنا پر نشود چه می شود؟

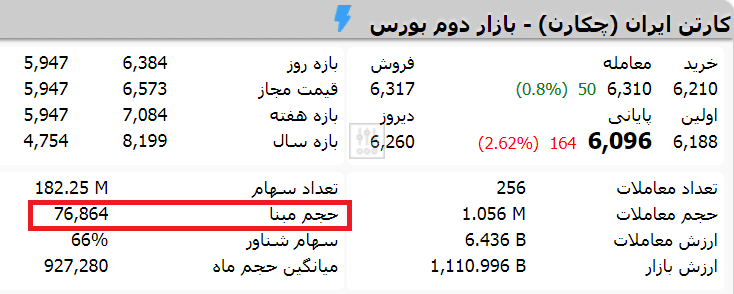

حجم مبنا حداقل سهام شرکت پذیرفته شده در بورس است که در طول روز معاملاتی باید مورد معامله قرار گیرد تا امکان افزایش یا کاهش قیمت برای سهم بر اساس سقف و کف دامنه نوسان روزانه فراهم باشد. باید دانست که مبنای قیمت یک سهم، قیمت پایانی است. از طرفی مبنای قیمت روزانه سهم میانگین وزنی قیمت معاملات در طول روز معاملاتی است با این شرط که به اندازه حجم مبنا معامله صورت گیرد، به تعبیر دیگر اگر حجم معاملات صورت گرفته کمتر از حجم مبنا باشد، قیمت پایانی نیز همان اندازه کم خواهد شد. اگر چندین روز معاملاتی حجم مبنا پر نشود مشکلی پیش نمی آید، اما گار معاملات در سه روز متغیر در قیمت های مثبت و منفی 4 باشد گره معاملاتی ایجاد می شود و برای رفع گره در روز آتی تغییرات قیمت 8 تا 12 درصد مجاز می باشد.

در واقع حجم مبنا زیرساختی که به معاملات، خرید و فروش سهام در بازار کمک می کند و اجازه می دهد تمام فعالان و تاثیرگذاران بازار از جمله ناشران، نمادها، کاگزاران و سهامداران حقیقی و حقوقی با امنیت بالا و به راحتی به معاملات خود بپردازند.

هدف و کاربرد حجم مبنا چیست؟

برای اینکه قیمت سهام رشد بی رویهای نداشته و تحت کنترل باشد، اصطلاح حجم مبنا در سال 1382 تصویب شد. که بر اساس آن 15% از کل سهام یک شرکت باید مورد معامله قرار می گرفت و چون تعداد روزهای کاری هم 250 روز فرض شده بود در نتیجه این امر حجم مبنای روزانه سهمی برابر با 0.0006 کل سهام شرکت بود. اما یک سال بعد یعنی در سال 1383 15% به 20% تغییر یافت و حجم مبنا نیز به 0.0008 افزایش یافت.

حال اگر حجم معاملات در طول روز معاملاتی آنقدری باشد که بتواند حجم مبنا را پر کند، قیمت پایانی سهم با میانگین موزون قیمتهای معامله شده برابر خواهد بود ولی اگر حجم مبنا کمتر از مقدار در نظر گرفته شده باشد و پر نشود، قیمت پایانی نیز به اندازه آن میزان کسری، کم خواهد شد. اینکار بطور خودکار توسط سامانه معاملات انجام می شود و هیچ یک از معمله گران در محاسبه آن دخالتی ندارند.

حجم مبنا بر نوسانات قیمت چه تاثیری دارد؟

تعداد حجم مبنا براساس تعداد سهام شرکت تعیین می شود به تعبیر دیگر هر چقدر تعداد سهام شرکتی بیشتر باشد (شرکت بزرگتر)، حجم مبنا نیز عددی بالاتر خواهد داشت، به همین علت نوسانات کمتری مورد توجه شرکتها با حجم مبنای بالاتر می باشد. پس هدف حجم مبنا جلوگیری از نوسانات غیرمعمول و کاذب قیمت سهم است و کاربرد اصلی آن محاسبه ی حجم مبنا می باشد که کلیات در بند قبلی گفته شد.

شرکتهای پذیرفته شده در فرابورس، حجم مبنایی برابر 1 دارند. ناگفته نماند نمادها بعد از مجمع، تعدیل، شفاف سازی و … با حجم مبنای 1 بازگشایی می شوند.

مزایا و معایب حجم مبنا چیست؟

مهم ترین مزیت آن جلوگیری از ایجاد قیمتهای کاذب می باشد، اما گاها به هنگام تشکیل صف خرید و فروش، باعث بلوکه شدن حجم زیادی از پول شده و نوسان قیمت در روند نزولی و صعودی کند می شود که با اصطلاح بازاری ها سهم خشک شده و نوسان نمی کند، در چنین شرایطی سازمان بورس در یک محدوده زمانی نماد سهم را بدون حجم مبنا و دامنه نوسان باز کرده و معاملات انجام می شود که در نتیجه آن قیمت مورد نظر از طریق عرضه و تقاضا مشخص می شود.

سخن پایانی

سازمان بورس و ارواق بهادار تهران همواره به دنبال ایجاد فضایی امن و آرام برای انجام معاملات می باشد، به همین خاطر حجم مبنا را در قالب زیرساختی برای حفظ و افزایش آرامش و امنیت قرار داده است.

| بیشتر بخوانید: |

| قوانین جدید حجم مبنا چیست و چه مفهومی در بازار بورس دارد؟ |

| حجم عرضه و تقاضا در بورس چیست ؟ |